Ve své praxi finančního poradce se věnuji komplexnímu finančnímu poradenství. Zhodnocování volných finančních prostředků, tvorba rezerv a růst bohatství mých klientů je tedy zákonitě jednou z klíčových otázek, kterým se na schůzkách s nimi věnuji. Ne s každým klientem je ale jednání o otázkách možných investic jednoduché.

Ve svém kmeni klientů pracuji s lidmi různých povolání i sociálních skupin. Bonitnější klienti jsou zvyklí o svých penězích přemýšlet a je pro ně zcela přirozené řešit, do jaké formy finančního majetku mají své peníze vložit. Zajímavé ovšem je, že u klientů ze střední či spíše nižší platové třídy, se často setkávám s názorem, že pro ně investování není. Investice považují za zbytečný luxus. Chápou je jako něco, co se opravdu týká pouze bohatých lidí, kteří mohou investovat velké finanční objemy a z toho inkasují velké zisky.

Přitom člověk nemusí být zrovna multimilionář, aby se mohl pustit do vlastních investic. Na trhu dnes existují produkty, do kterých lze vkládat i jen několik stokorun měsíčně a již přinášejí podstatně zajímavější zhodnocení, než nechávat peníze jen tak ležet na běžném účtě. Při dnešních úrokových sazbách a úrovni inflace nepřináší běžný účet zhodnocení prakticky žádné, spíše naopak, inflace úspory na běžném účtu znehodnocuje.

Ideálním produktem pro drobné investory, kteří si mohou měsíčně odkládat úspory ve výši stokorun, maximálně několika tisíců korun, je vhodná například investice do podílových fondů. Kolektivní investování představuje jednu z nejbezpečnějších forem ukládání volných finančních prostředků, které za přiměřenou míru rizika přináší podstatně zajímavější zhodnocení než běžné, případně spořící účty. Pro krátkodobé formy uložení finančních prostředků neopomínejme ani stavební spoření, na šest let má i tento produkt stále své místo v rodinném portfoliu finančních produktů. Možností je dnes na trhu spousta. Vždy jde o to, aby finanční poradce s klientem probral, co je účelem investice a za jak dlouho bude klient finanční prostředky potřebovat. Dle toho pro něj vybere vhodné finanční produkty a zvolí investiční strategii.

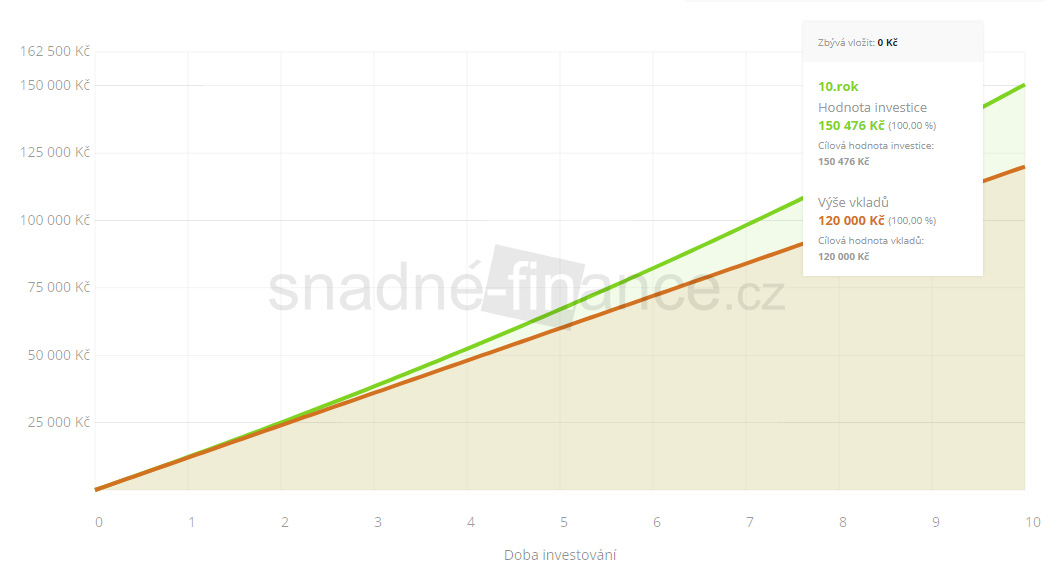

Příklad reálné investice, kdy klient investuje měsíčně 1 000 Kč po dobu 10 let ve vyváženém otevřeném podílovém fondu.

Při investování v řádech stovek či několika tisíců korun měsíčně nemůžeme skutečně čekat, že se z nás stanou milionáři. Vytváříme tím ale finanční rezervy, které pomohou přečkat nenadálé rodinné výdaje. Spoříme na důchodový věk, kdy nám vytvořené úspory pomohou překonat rozdíl mezi přiznaným starobním důchodem a výdělkem, na který jsme byli zvyklí. Velmi vhodné je vytvářet si i rezervy např. k hypotečnímu úvěru, který takto můžeme díky naspořeným penězům splatit i o několik let dříve. Vhodně zvolený finanční produkt chrání peníze před vlivem inflace (o inflaci jsme psali ZDE).

Toto všechno jsou důvody, proč i „obyčejní lidé“, kteří zrovna momentálně nemají na běžném účtu šesticiferné zůstatky, by měli o investování svých financí přemýšlet.

Máte zájem se dozvědět o investování do podílových fondů více?

Napište komentář

Chcete se zapojit do diskuse?Napište nám.