Distribuční ETF je investiční fond, který kombinuje výhody ETF s možností pravidelného příjmu. Jeho hlavním cílem je poskytovat investorům stabilní a pravidelné dividendy nebo rozložené výnosy z výnosů generovaných jeho portfoliem. Fond obchoduje na burze a sleduje konkrétní index nebo sektor, který určuje složení jeho portfolia.

Jak to využít v praxi?

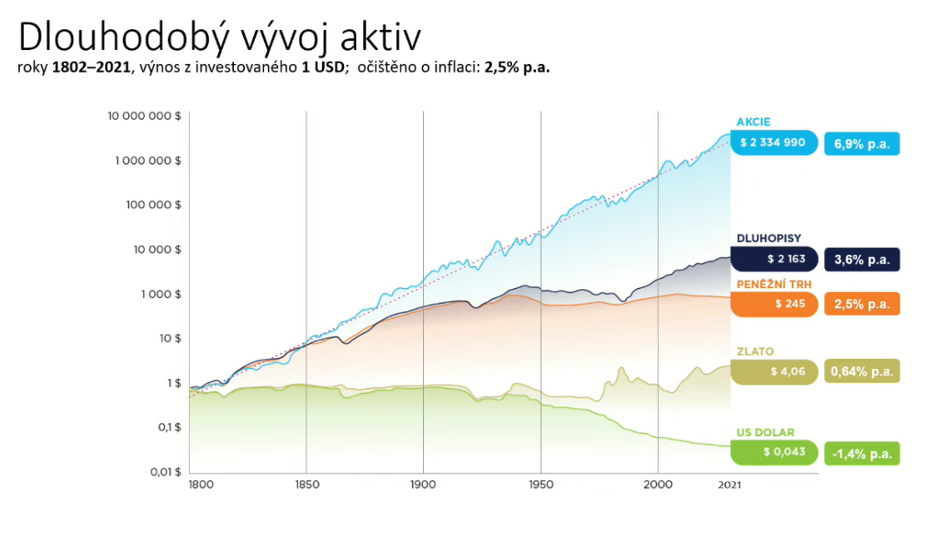

Distribuční ETF funguje na základě pasivní investiční strategie. Fond si zakoupí a drží cenné papíry, které jsou obsaženy v sledovaném indexu. Získané výnosy z těchto cenných papírů jsou pravidelně rozdělovány mezi držitele podílových listů v podobě dividend nebo rozložených výnosů. Fond se tak snaží zajistit, aby investoři měli pravidelné příjmy z jejich investice.

TIP: Distribuční ETF je vhodné pro investory, kteří chtějí mít cashflow (příjem) ze zainvestovaného kapitálu. Osobně doporučuji tento příjem dále reinvestovat např. do jiných sektorů/regionů anebo navyšovat pozici v této investici a tím si zvyšovat pravidelnou dividendu, vytvořit tzv. perpetuum mobile.

Chcete se o investicích dozvědět více, tak určitě kontaktujte naše poradce, kteří vám rádi k investicím řeknou více a provedou vás světem investic.