Přišla za mnou dcera mých dlouholetých klientů s jejím přítelem, že už dostudovala, začala pracovat a rozhodla se, udělat si „pořádek“ ve svých penězích a nastavit si nějaký plán, co vlastně s těmi vydělanými penězi bude dělat. Utratit je přece tak jednoduché.

Tak jsme si povídali, co vlastně v životě plánuje, jak teď žije, jak s penězi hospodaří.

„Bydlím s přítelem v podnájmu a nevyhovuje nám, jak financujeme společné náklady. Každý koupí něco (jídlo, drogerii, benzín do auta, dárky rodičům,…), ale není to spravedlivé, nedá se vysledovat, jestli někdo neplatí víc a někdo míň.“

Řešení: Založí si jeden společný účet. Oba budou mít k účtu kartu, přístup na internetové bankovnictví. Na tento účet každý pošle měsíčně polovinu všech společných výdajů (které si spočítají – jídlo, kultura, benzín, drogerie,…). Nastaví si zde i trvalé příkazy za společné platby – nájem, služby, atd. Společné nákupy a platby pak budou hradit z tohoto účtu.

Jejich soukromý účet si každý ponechá dál, aby se nemuseli vzdát „svých vlastních peněz“.

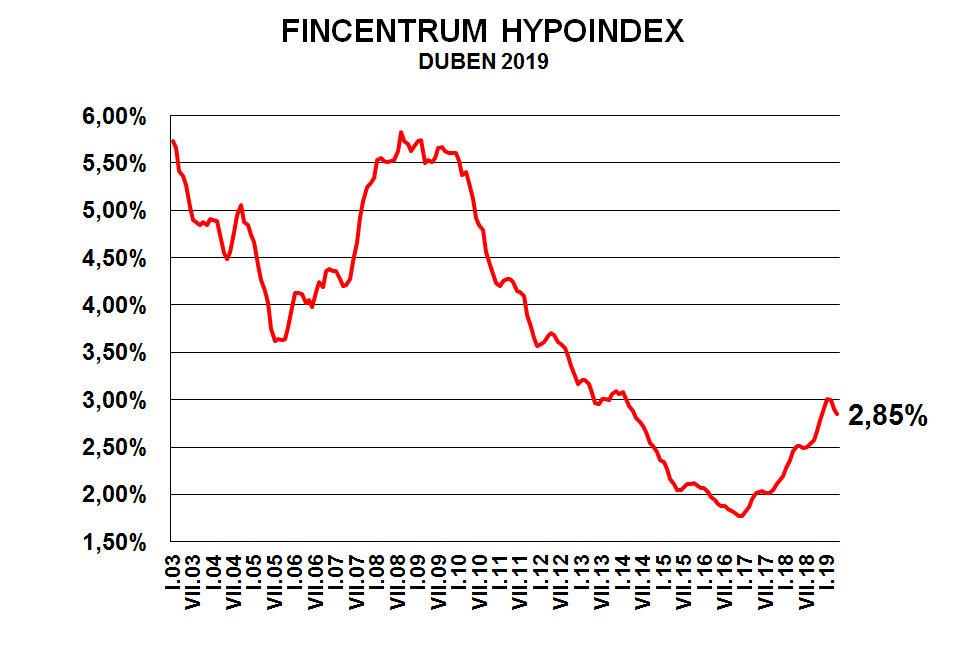

„Máme v plánu si do 4 – 5 let pořídit vlastní bydlení asi za 3 – 4 mil. Kč. Chceme si našetřit 20% z kupní ceny. Na zbytek si potom hodláme půjčit od banky. Místo platby za pronájem budeme splácet hypotéku“.

Řešení: Každý si bude odkládat z výplaty do investičních fondů 5.000 Kč/měs. a přidají si teď jednorázově volné peníze, které mají na účtech. Za 4 – 5 let budou mít každý orientačně našetřeno 350 000 až 400.000 Kč.

Lehce spočítám v naší aplikaci 4plan včetně výběru konkrétních fondů dle rizikového profilu klientů.

„Co když ale přijde nějaká nenadálá životní situace – vážná nemoc, pracovní neschopnost, těžký úraz? Přece to neznamená, že přestaneme šetřit na bydlení? A náš sen společného bydlení se odsune na neurčito?“

Řešení: Riziková životní pojistka, která bude řešit výpadek chybějících peněz „při katastrofě“ a je opravdu postavena jen na vážných rizicích, které jejich příjem ovlivní. Nebude to o zlomené ruce nebo vyvrtnutém kotníku. Toto jejich finanční situaci vážně neovlivní. A cena takové pojistky nejsou tisíce, ale do 500 Kč/měs.

A na pojištění nutných výdajů máme v naší společnosti 4fin výbornou aplikaci, která vše spočítá za nás při zohlednění dávek nemocenské, invalidního důchodu, vdovského důchodu, sirotčího důchodu, mateřského i rodičovského příspěvku,…

„A co by nás v životě ještě mohlo finančně ohrozit? Co by nám zabránilo splnit si své plány?

No třeba to, že svojí neopatrností způsobíte škodu někomu jinému – na zdraví, na věci, apod. Srazíte někoho na kole, váš pes někoho pokouše, vstoupíte neopatrně do vozovky a řidič, aby se vám vyhnul, skončí mimo silnici – zraněný, třeba i vážně. A budete muset platit, a nejsou to stovky nebo tisíce.

Řešení: Odpovědnost v občanském životě (u klientů známé jako „pojistka na blbost“). A zdá se vám třeba pojistná částka na 10 mil. Kč za 800 Kč/ ROČNĚ moc?

Jednoduše najdeme nejlepší pojišťovnu v našem srovnávači na 4EKO včetně porovnání výluk a pojistných podmínek.

„Z této pojistky zaplatíme i případnou škodu, když poškodíme něco v zaměstnání?“

Ne, k tomu slouží jiné pojištění. Zaměstnavatel po vás může chtít ze zákona až 4,5 násobku hrubého příjmu (při vašem příjmu 30.000 Kč je to až 135.000).

Řešení: Pojištění odpovědnosti za škodu způsobenou zaměstnavateli za 1.200 Kč/ROČNĚ určitě stojí za to.

Opět v přehledném srovnávači na 4EKO najdeme tu, která bude nejlépe odpovídat potřebám klientů.

„Rodiče mi říkali, že bych už nyní měla myslet na to, abych si odkládala nějaké peníze na dobu, kdy budu v důchodu. No nevím, přijde mi to trochu brzo, do důchodu půjdu až za 45 let.“

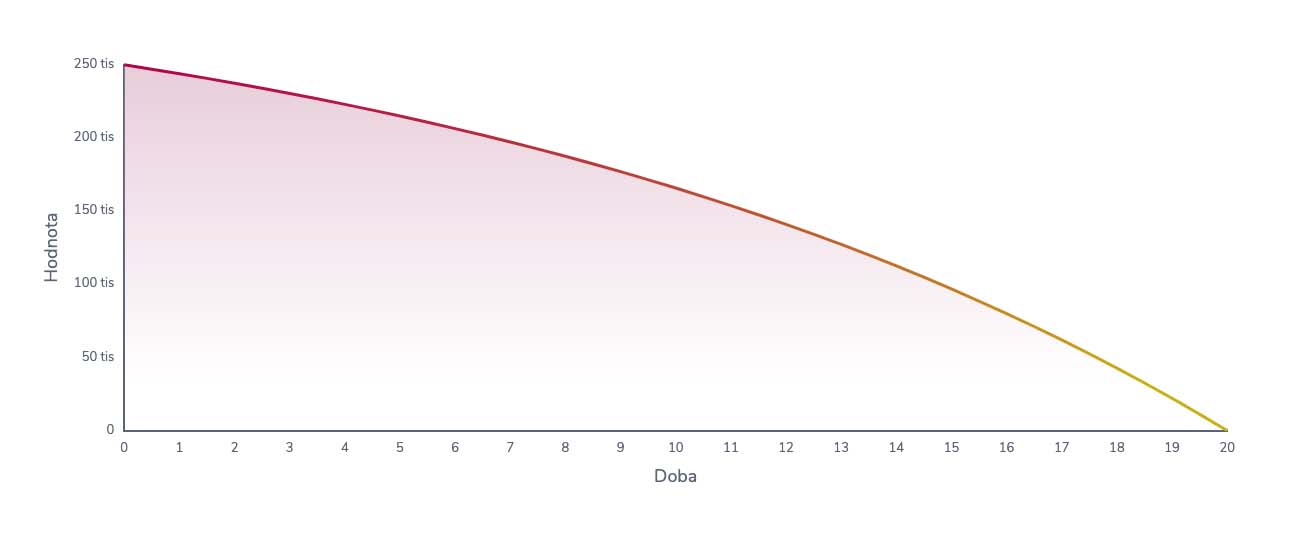

Rodiče mají pravdu, když začnete spořit hned, bude vás to stát méně, než když začnete třeba za 20 let.

Řešení: Doplňkové penzijní spoření se státním příspěvkem aspoň 500 Kč/měs., protože jsme zjistili, že jí bude zaměstnavatel přispívat také měsíčně 500 Kč. Za 35 let bude mít orientačně naspořeno 1,5 mil. Kč. Určitě s přibývajícím věkem a zvyšováním příjmů, budou pak muset více odkládat a spořit na důchod.

K tomu jsme si namodelovali v aplikaci 4Plan, kdy půjdou asi do důchodu a jak vysoký důchod je asi čeká.

„Dívali jsme se s přítelem na ceny dětských kočárků, vybavení pro dítě. Jsme překvapeni, že to není žádná levná záležitost. Děti plánujeme až do nového bydlení za 6 až 7 let. Také můj příjem klesne docela zásadně. Asi bychom se měli na toto období také nějak finančně připravit. Také nové auto budeme potřebovat tak za 7 let – větší, i na kočárek. Je toho mnoho, na co bychom si měli našetřit, ale to už nevíme, kde brát.“

Řešení: Odkládání volných peněz do investičního fondu ze spořicích účtů. Podívají se vždy jeden den před výplatou na všechny účty (soukromé i společný) a jakoukoliv částku, kterou tam budou mít, převedou na spořicí účty. Jakmile se na spořicích účtech nashromáždí nějaká zajímavá částka (nad rezervu, kterou tam vždy musí nechat), vloží jednorázově do zvoleného investičního fondu. Také za pět let přestanou odkládat každý 5.000 Kč/měs. na bydlení a budou je dál minimálně 2 roky odkládat dál, již na náklady spojené s narozením dětí a nové auto.

No, a pak už jsme jen zkontrolovali, zda mají správně nastavené povinné ručení a havarijní pojištění automobilu, zda se nedá ušetřit.

A kolik si nakonec ukrojili společně měsíčně ze svých výplat?

- Společné náklady mají asi 25.000 Kč/měs. vč. nájmu.

- Na spoření a ostatní produkty dají nově asi 13.000 Kč/měs.

- Společné příjmy mají asi 50.000 Kč/měs.

- Stále jim bude zbývat asi 12.000 Kč/měs.

Z této schůzky jsem měla velkou radost.

Stává se mi poslední dobou, že se na mne obracejí právě mladí klienti, kteří začali teprve pracovat a hned chtějí řešit svoje finance. Když si začnou odkládat z výplaty co nejdříve, naučí se s tím žít. Berou spoření jako samozřejmost a s těmito penězi už při svých dalších výdajích prostě počítají.

„Cíl bez plánu je pouze přání.“ — Antoine de Saint-Exupéry