Každý z nás by si jistě přál odejít do předčasného důchodu. Všichni toužíme po finanční nezávislosti a svobodě. Mnohdy se však zdá být dosažení takovéhoto cíle téměř nemožné, obzvláště v dnešní nelehké době, kdy se mnoho rodin následkem hospodářské a geopolitické situace snaží stabilizovat svůj napnutý rozpočet.

Avšak finanční nezávislost není pouhá fikce pro pár vyvolených a je možné jí dosáhnout. Jak? Klíč k finančnímu úspěch spočívá především v šetření životních nákladů a automatizaci investování peněz.

Připravil jsem 5 rad, které mohou lidem pomoci dosáhnout finanční nezávislosti.

1. Než začnete investovat, mějte jasný cíl!

Naší hlavní prací ve 4fin Better together a.s. je vzdělávání v oblasti finanční gramotnosti. Každému klientovi, předtím, než začne investovat, radíme, aby si nejprve stanovil cíl.

Je důležité pochopit, na co bude klient peníze potřebovat, jestli bude potřeba investovat krátkodobě nebo dlouhodobě, a jestli bude chtít mít k penězům v budoucnu přístup.

Jakmile budeme znát finanční cíl, jsme schopni vybrat investiční strategii a klienta vzdělávat v oblasti finanční gramotnosti pochopením toho, do čeho budeme investovat.

2. O investicích přemýšlejte v dlouhodobém horizontu!

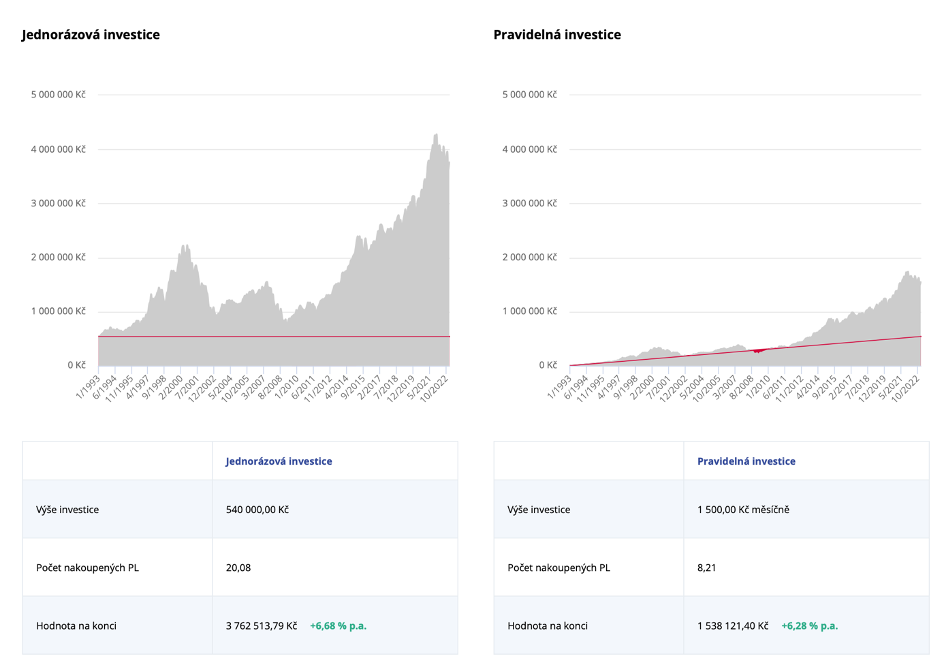

Pokud odkládáme peníze na vytvoření renty nebo na nějakou větší koupi v budoucnosti, radím, aby klienti přemýšleli o investici jako o maratonu, ne jako o sprintu. Zkratky neexistují.

Pro vytvoření dlouhodobějších rezerv je nezbytné se na investici dívat v delším časovém horizontu, a ne jako na spekulaci.

3. Dívejte se na investice pozitivně!

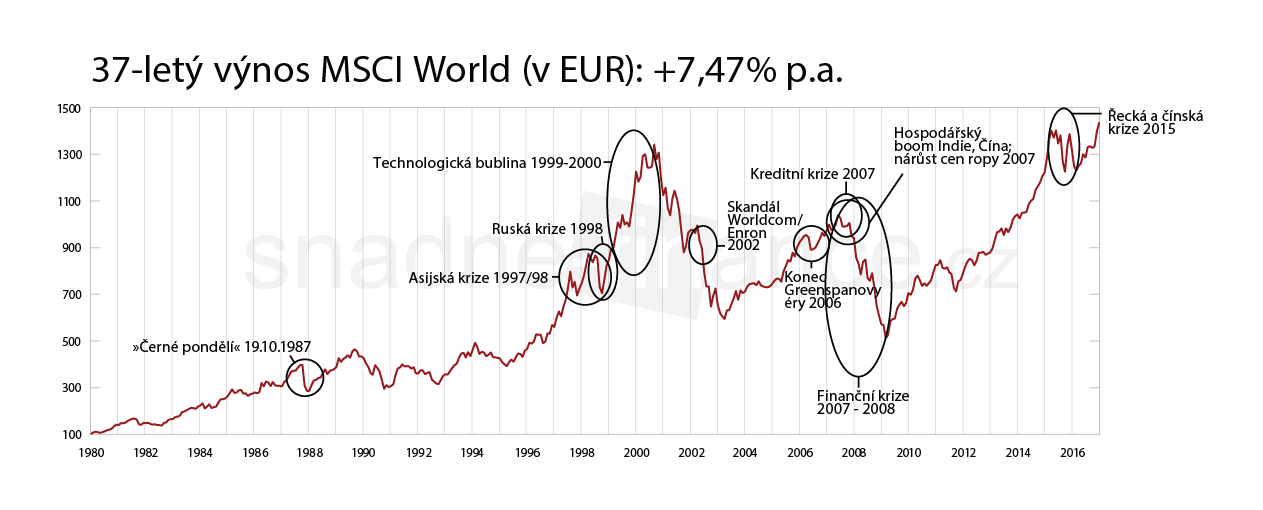

Na cestě k finanční nezávislosti může na investory číhat mnoho nástrah. Například při stagnaci nebo při propadu trhů může dočasně poklesnout i investiční portfolio.

Aby naši klienti dosáhli předčasného důchodu a finanční nezávislosti, učíme je, aby měli pozitivní přístup k budoucím výzvám a překážkám. Pokud je překonají, bohatě se jim to v budoucnu vyplatí.

4. Plaťte nejprve sami sobě!

Pravidelné investování je o disciplíně. Pokud naši klienti opravdu touží po finanční nezávislosti, doporučujeme jim, aby si udělali z investování peněz svou prioritu.

Každý občas podlehneme nákupu kávy ve Starbucks nebo hamburgeru u McDonalda. Naším cílem by ale mělo být, aby takovéto nákupy byly spíše výjimkou než pravidlem. Raději bychom se měli zamyslet a ušetřené peníze zainvestovat do sebe.

Jakmile totiž začneme méně utrácet za nepodstatné věci, začneme automaticky více šetřit. Investice do sebe je hlavním klíčem k úspěchu.

5. Začněte s málem!

Jedna z našich rad klientům, kteří nikdy neinvestovali, zní, aby začali investovat s málem, ale hlavně ať začnou. V budoucnu můžou postupně přidávat.

Pokud je klientův rozpočet napnutý, začneme odkládat alespoň 500 Kč měsíčně a každý další měsíc, půlrok nebo rok se pokusíme investovanou částku navýšit. Tak může časem dosáhnout svého cíle a vytvořit tzv. nekonečnou rentu.

Více o tom, co je nekonečná renta a jak ji vytvořit, si můžete přečíst v článku Dvě možnosti čerpání renty.

Jaké výhody má finanční nezávislost?

Dosažením finanční nezávislosti se nám otevírá řada nových životních příležitostí. Jako největší přínos pak já osobně vidím možnost získání časové svobody. Patří sem ale také více času na rodinu a přátele, na koníčky, na věci, které nás baví a v neposlední řadě více času pro sebe.

Pokud vás článek zaujal a chtěli byste se dozvědět více o dosažení finanční a časové svobody, vyplňte tento kontaktní formulář a některý z našich finančních konzultantů se vám ozve.