Nečekaný výsledek loňské meziroční míry inflace, která se zastavila na hodnotě 2 %, předčilprognózu České národní banky. Ta takovou výši míry inflace předpokládala až ve třetím čtvrtletí roku 2017. Co to bude znamenat pro Českou ekonomiku a jak to ovlivní koncového spotřebitele? Přichází skutečně doba inflační? Na tyto otázky se pokusím odpovědět v následujícím článku.

Pojem inflace

Nejprve si zopakujme, co pojem inflace znamená. Inflaci můžeme jednoduše pojmenovat jakonárůst cenové hladiny zboží a služeb. Míra inflace se udává v procentech a ukazuje nám, o kolik procent se snížila reálná hodnota peněz oproti stejnému období v minulém roce.

Příklad

Řekněme, že míra meziroční inflace jsou 2 % a máme k dispozici úspory v hodnotě 100 000 Kč. Pak nám reálná hodnota našich úspor meziročně klesne o 2 %. Stále sice budeme mít 100 000 Kč, ale po roce si za tyto stejné peníze budeme mít možnost pořídit, kvůli růstu cen, zboží nebo služby v hodnotě 98 000 Kč.

Pokud Vás téma inflace zajímá podrobněji a chcete vědět jak se měří a co ji ovlivňuje, přečtěte si i tento článek.

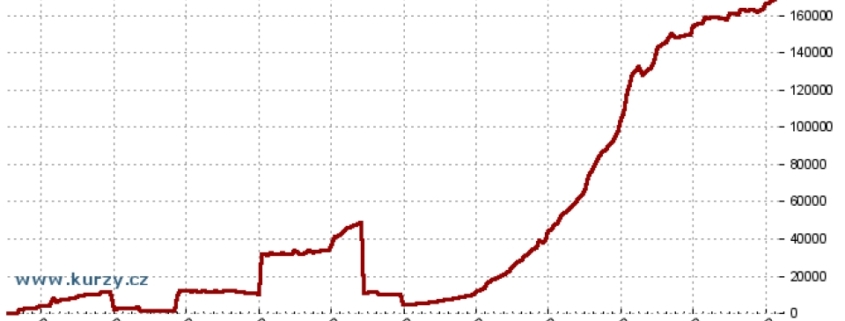

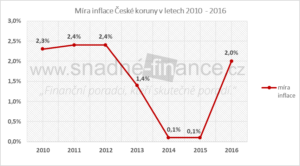

Historický vývoj inflace v letech 2010 – 2016

Jak vidíte na grafu níže, míra roční inflace byla poslední dobou vůči našim úsporám příznivá. V letech 2014 a 2015 byla její míra s hodnotami 0,1 % téměř nulová. To se však s koncem loňského roku mění!

Konec boje ČNB proti deflaci?

Znamenají prosincové hodnoty vítěství v boji České národní banky s deflací? Míra inflace je už nyní na hodnotách, kterých chtěla ČNB pomocí devalvace české měny vůči euru dosáhnou až ve třetím čtvrtletí roku 2017. Dle slov ředitele měnové sekce ČNB Tomáše Holuba to tak nevypadá. Tomáš Holub ve svém komentáři k aktuálnímu vývoji míry inflace přisuzuje zavedení EET. Je pravdou, že zavedení evidence tržeb využila řada podnikatelů jako záminku ke zvýšení cen. Nejen z tohoto důvodu je ČNB vůči inflaci opatrná a pravděpodobně neukončí kurzový režim během první poloviny roku 2017.

Co očekávat?

Současná situace i plánované prognózy ČNB nám jasně ukazují, že nás v brzké době čeká po několika letech opět doba inflační, která nás bude ovlivňovat. Vzpomeňte si například, kde na stotisícových úsporách při dvouprocentní inflaci ztrácíme ročně 2 000 Kč.

Z tohoto důvodu bude potřeba své úspory vůči vlivům inflace náležitě ochránit. To se se současně nízkými úrokovými sazbami (nejen) na spořících účtech snáze řekne, než udělá. Do budoucna bude tedy potřeba se poohlédnout po jiných možnostech investování, jako jsou: podílové fondy, nemovitosti, komodity či akcie.