Spousta lidí má z investic strach, což může mít kořeny v kuponové privatizaci, kdy se stát snažil rozdělit státní majetek privatizovaný komunisty mezi obyčejné lidi. Většina z nich nevěděla, jak se v nové době orientovat a kvůli tomu se často stávalo, že jejich peníze skončily v kapsách nejrůznějších podvodníků. I když je tato doba temna již za námi, stále se téma investic nedostalo do školních osnov, což je za mě veliká škoda. Věřím, že otevření tohoto tématu pro vás bude velkým přínosem. Investovat lze totiž i bezpečně a právě na to se podíváme v dnešním článku.

Harvardské fondy

Viktor Kožený byl český vlk z Wall Street. Když stát oznámil, že bude kuponová privatizace, Kožený vycítil velikou příležitost a v říjnu roku 1990 založil společnost Harvard Capital and Consulting, která nesla název univerzity, na níž studoval, ačkoli s ní však kromě názvu neměla nic společného. Bezesporu tím chtěl u lidí pouze vyvolat důvěryhodnost firmy. Poté vzniklo 6 různých fondů, kam investoři mohli uložit své peníze. Tento nápad podpořil agresivní reklamní kampaní, která ho stála 35 milionů korun. V reklamě na jeho fond účinkovaly tehdejší české celebrity jako například zpěvačka Helena Vondráčková či Bára Basiková a ze světa sportů to byl oštěpař Jan Železný. Na reklamu určenou pro televizi, byla použita píseň Discopříběh od Michala Davida. V reklamě si zahrál i Rudolf Hrušínský. Firma razila heslo „jistota desetinásobku“. Znělo to moc dobře, než aby to mohla být pravda. 250.000 lidí přišlo o peníze a Viktor Kožený si z firmy vytuneloval 11 miliard korun. Pokud si myslíte, že ho stihl trest, jste na omylu. Ihned jak to bylo možné odcestoval na Bahamy a tam si v poklidu žije až do současnosti. Samozřejmě i se svými penězi.

Současnost

Nyní se doba změnila, přece jenom je Česká republika v kapitalismu již 30 let a za tu dobu se její občané stali mnohem prozíravějšími. Přesto stále přetrvává strach z investic, který ale pomalu odpadá. V USA je kapitalismus mnohem déle a na chování amerického lidu je to vidět. V této zemi je úplně normální, že rodiče dávají dětem k narozeninám dluhopisy, akcie či jiné finanční instrumenty za účelem zhodnocení peněz a také kvůli seznámení svých dětí s finančním trhem. Díky internetu a investičním společnostem může nyní investovat téměř každý a i když popularita tohoto fenoménu roste, stále se najdou tací, kteří ekonomický systém s názvem kapitalismus ještě naplno nevyužívají.

Reálné očekávání

Dodnes řada pochybných projektů slibuje 20%, 50% i 100% zhodnocení kapitálu za rok, což je téměř nereálné. Jelikož ale tyto projekty stále existují, jistě existují i lidé, kteří jim stále věří. Čas od času se najde projekt, který takovéto zhodnocení dokáže poskytnout, nicméně se jedná o výjimky a do těchto projektů je potřeba vstoupit hned na začátku, kdy je extrémně vysoké riziko, že investor o své peníze přijde.

Pokud chceme investovat s menším rizikem, nejspíš sáhneme po léta ověřených instrumentech jako jsou například dluhopisy s výnosem 3,6% p.a., zlato s výnosem 0,64% p.a. a akcie, které mají až 7% p.a. (vše je očištěno o inflaci). Právě tyto instrumenty bychom měli využívat, jelikož mají statistiku více jak 220 let do historie a je velice nepravděpodobné, že stejná výkonnost nebude i nadále.

Složené úročení = 8. div světa

Věřím, že spoustě z vás přijde zhodnocení 5% p.a. jako zbytečné. Opravdu to není mnoho, ale je zde jedna matematická formule, díky níž to může být vše jinak. Pokud i takto malé zhodnocení necháme na kapitál působit v průběhu několika let (10, 20, 30), stanou se zázraky.

Uvedeme si nyní krátký příklad. Jak se zachová kapitál (1.000 Kč), pokud na něj působí 5% p.a. po dobu 30 let?

Jak si můžeme všimnout, tak u jednoduchého úročení jsme se dostali na úroveň skoro 2.500 Kč (modrá křivka), pokud ale zisky nebyly každý rok vybírány (složené úročení), tak kapitál přesáhne až 4.000 Kč (červená křivka).

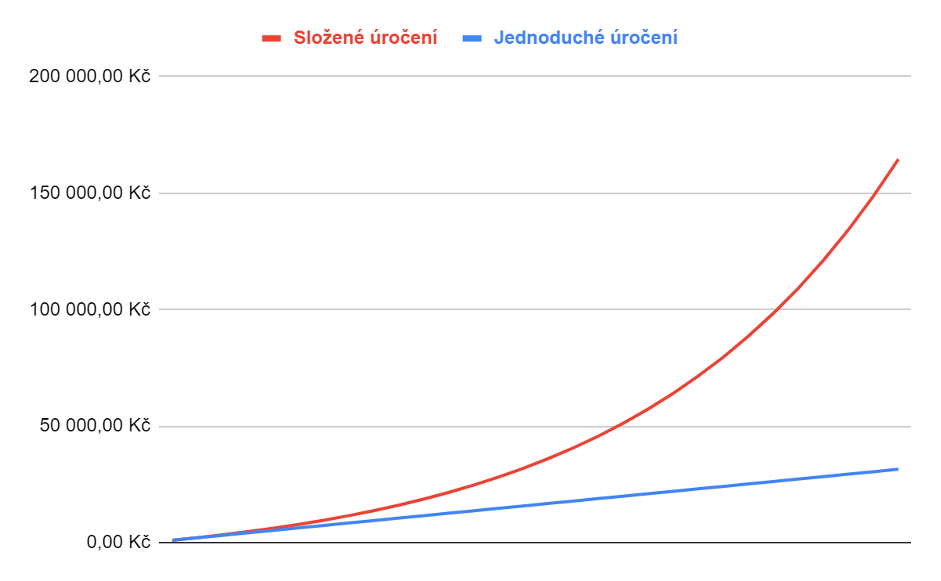

Lepší, ale pořád to není žádný zázrak, viďte? Co se ale stane, pokud každý rok přidáme na obchodní účet 1.000 Kč?

Momentálně jsme u jednoduchého úročení dosáhli zhodnocení 31.450 Kč. Složené úročení vygenerovalo více jak 5x větší zisk a červená křivka se dostala až na hodnotu 164.500 Kč.

I když je situace prezentována na velice nízké částce 1.000 Kč/rok, tak výsledek si myslím stojí za to. Samozřejmě lze vkládat větší i menší částky po dobu 5, 10, 15, 20 let. To už nechám zcela na vás. Tímto způsobem lze za poměrně dlouhou dobu dosáhnout vysokých zisků, které mohou být použity na apartmán, který budete v důchodovém věku obývat, cesty kolem světa či dřívější splacení hypotéky. Jak své peníze za několik let použijete už je jen a jen na vás.

Závěrem

I když zhodnocení 5% p.a. nevypadá na první pohled nedosažitelně, tak na finančních trzích se občas vyskytnou nečekané vlivy, které razantně zamíchají kartami. Není to tak dávno, co byl trh ovlivněn situací Covid-19 či právě probíhajícím Rusko-Ukrajinským konfliktem. Aby nenadálé zprávy nezapříčinily ztrátu peněz a v té lepší pouze zpomalení výkonnosti, investiční portfolio musí zahrnovat rozřazení do několika segmentů (diverzifikace), jako jsou třídy aktiv, regiony, měny a sektory.

Ačkoli v dnešní době může investovat každý, tak doporučuji vše konzultovat s investičním poradcem.

Lidí, které trh nenávratně připravil o statisíce či miliony znám celou řadu a všichni měli společné jmenovatele, například začali bez předchozích zkušeností, chtěli vydělat velké množství peněz za krátký čas či dali na radu svého dobrého kamaráda. Jestli se rozhodnete investovat, tak mám pro vás ještě jednu radu. Nikdy neinvestujte peníze, o které nemůžete přijít a o těch půjčených to platí minimálně trojnásob.