Nedávno jsem byl u svého klienta na pravidelné servisní schůzce. Sešli jsme se letos o něco dříve. Klientovi bude končit fixace úrokové sazby na hypotéce, kterou si před téměř 6 lety uzavřel ve své bance.

Jak to tenkrát bylo?

Píše se rok 2016 a můj klient, říkejme mu pan Novák, chce kupovat rodinný dům v hodnotě 6 750 000 Kč. Část prostředků má naspořeno a na zbylých 5 737 500 Kč vyřizuje hypotéku.

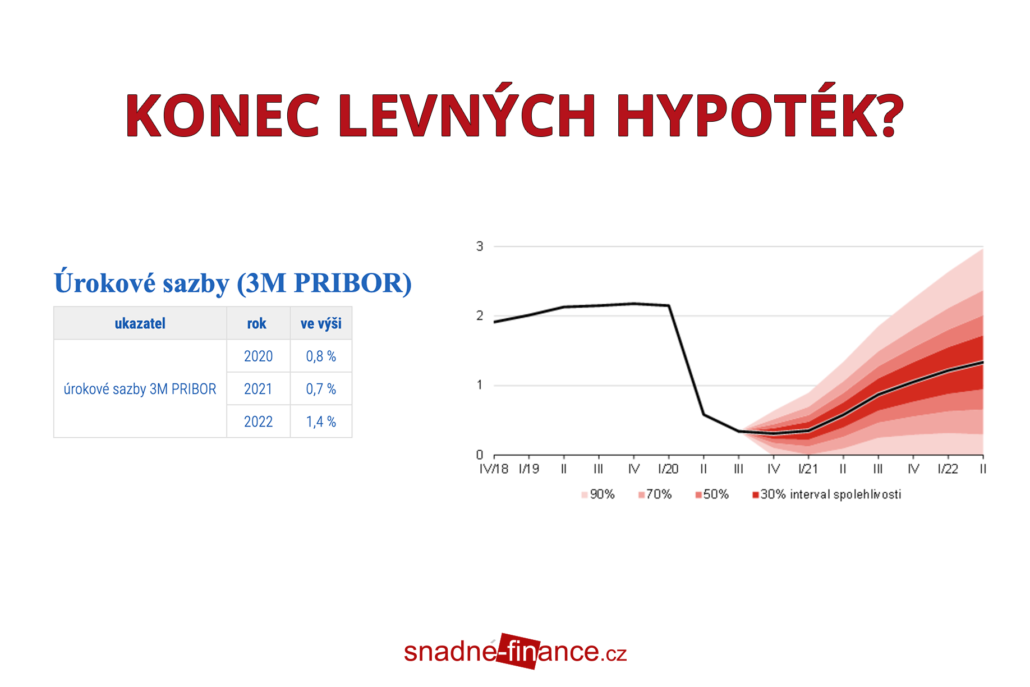

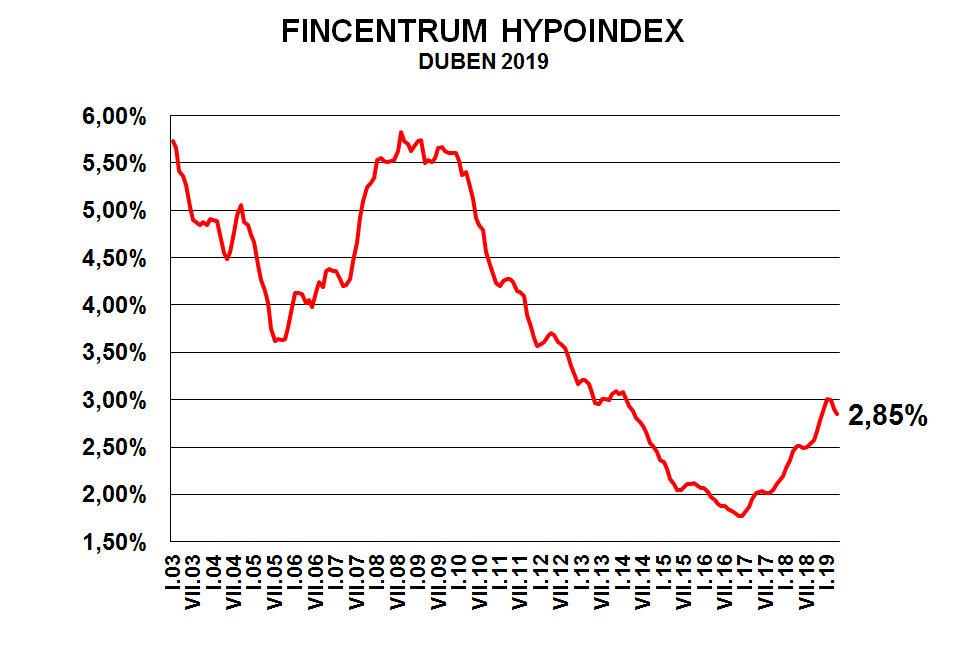

Je doba nízkých úrokových sazeb a hypotéku si bere skoro každý. A tak i pan Novák odchází ze své banky s úvěrem a lákavou úrokovou sazbou 1,79 % zafixovanou na 6 let, s měsíční splátkou 23 736 Kč u hypotéky se splatností 25 let.

Konec fixace a nárůst úrokové sazby i měsíční splátky!

Je rok 2022 a téměř půl roku před uplynutím fixace přichází panu Novákovi z jeho banky dopis. Banka s ním chce dohodnout nové podmínky pro doplacení stávajícího dluhu na nemovitosti, který je nyní 4 724 072 Kč.

Nové podmínky jsou:

- úroková sazba 5,9 %

- splatnost 19 let

- měsíční splátka 34 505 Kč

Nemusím zdůrazňovat, že pro domácí rozpočet pana Nováka jsou tyto podmínky neúnosné.

Refinancování za účelem snížení měsíční splátky!

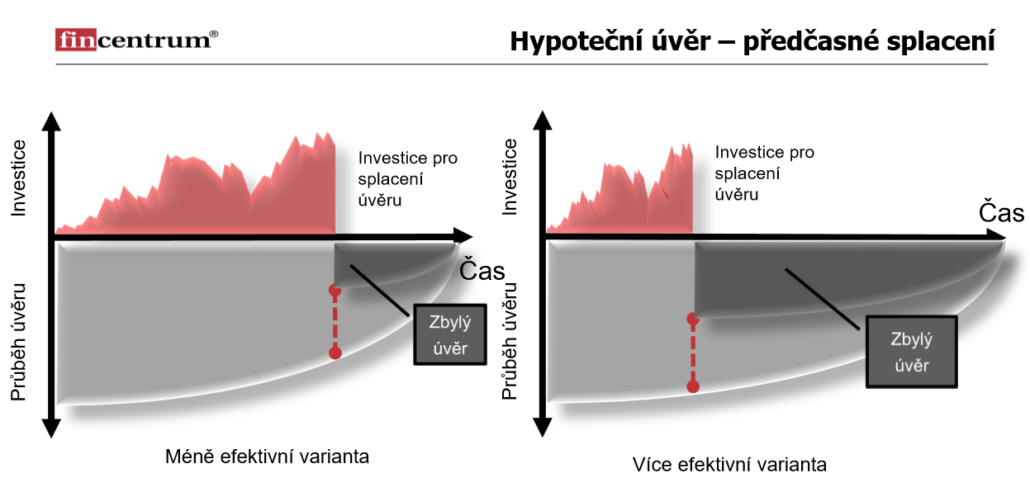

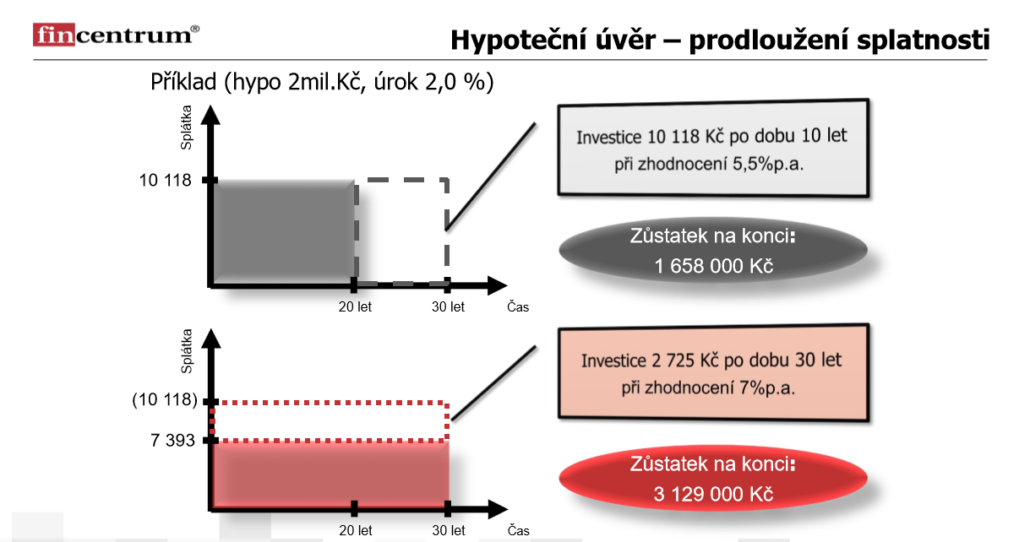

Aby nedošlo k navýšení pravidelné měsíční splátky na úvěru o více než 10 000 Kč, připravil jsem pro pana Nováka dvě možné varianty refinancování.

Účelem refinancování je snížit měsíční zatížení rozpočtu rodiny:

- 1. varianta – zvýšení doby splatnosti na 25 let = splátka 30 149 Kč = snížení měsíční finanční zátěže rodiny o 4 356 Kč oproti variantě, kterou navrhuje klientova banka.

- 2. varianta – zvýšení doby splatnosti na 30 let = splátka 28 020 Kč = snížení měsíční finanční zátěže rodiny o 6 485 Kč oproti variantě, kterou navrhuje klientova banka.

Další průběh po fixaci dle aktuálních sazeb a finanční situace klienta

Pan Novák se nakonec rozhodl pro druhou variantu navrhovaného řešení. Zvýšil si dobu splatnosti u své hypotéky o 11 let, díky čemuž snížil měsíční finanční zátěž rodiny o 6 485 Kč oproti návrhu, který dostal od své banky. Jakmile spadne úroková sazba na rozumnou hladinu, budeme řešit refinancování a případné vrácení doby splatnosti a zkrácení hypotéky zpět.

Kvalitní majetkové komplexní poradenství a servisní schůzky!

V případě otázky ,,K čemu je dobrá služba finančního poradce?“, vzpomenu si na pana Nováka. Vše jsme vyřešili dle aktuálních potřeb a ochránili jsme rodinu před nepříjemnými finančními komplikacemi.

Pokud i vy potřebujete kvalitního finančního poradce, který by staral o finance na základě vašich potřeb, neváhejte vyplnit uvedený formulář. Rádi vás budeme kontaktovat!