Tato otázka s velkou pravděpodobností napadla každého z nás. Co to vlastně je „finanční svoboda“? Osobně tento stav vnímám tak, že moje pasivní příjmy dosahují nebo převyšují moje životní náklady. Jinými slovy to znamená, že jsem finančně zabezpečen bez ohledu na výši příjmů, které mi plynou ze zaměstnání nebo z podnikání.

Pasivní příjem

Abychom si tento lákavý stav dokázali lépe představit, je nutné si definovat pojem „pasivní příjem“. Pasivní příjem je příjem generovaný z investic. Může to být nájem z vlastněných nemovitostí, dividendy z akcií nebo úroky z držených dluhopisů. Za pasivní příjem naopak nepovažujeme příjem z podnikání, který sice může být teoreticky neomezeně vysoký, stejně tak jako může být ze dne na den nulový (jak nám ukazuje i současná situace).

Finančně svobodným se můžeme stát v pozdějším věku, kdy už jsme si prací nebo podnikáním vytvořili podmínky pro prvotní investice, z kterých se pasivní příjem generuje, stejně tak jako ve věku nižším, pokud jsme začali s naplňováním tohoto cíle včas a zvolili k tomu dobrou strategii. Jako finanční konzultanti řešíme nejčastěji situace, kdy s klientem cílíme na jeho finanční nezávislost po odchodu z aktivního života (po skončení pracovní nebo podnikatelské aktivity). To, že se v tomto období v budoucnu nebudeme moci spolehnout na podporu státu, tuší dnes již asi každý. Z tohoto důvodu pomáháme klientům s vytvořením tzv. renty, kterou budou moci postupně čerpat ve věku, kdy již nebudou mít žádný (nebo jen velmi nízký) příjem.

Co tedy potřebujeme k dosažení tohoto kýženého stavu finanční svobody?

Především je to čas. A tím nemyslím roky, ale spíše desetiletí. Říká se, že nikdy není pozdě, ale v tomto případě hraje čas proti nám. Nicméně ani po čtyřicátém roku věku není pozdě. Čtyřicátník má za sebou již zpravidla cca 15 let pracovní aktivity, čemuž by měl odpovídat i příjem a už by si měl dovolit odkládat pět až deset tisíc korun (cca 20% příjmu) na budoucnost. U mladých je tomu naopak. Zde stačí odkládat relativně malou částku (10% příjmu) a vzhledem k dlouhé době odkládání a kouzlu zvaném složené úročení se i s malou, pravidelně odkládanou, částkou dá vytvořit velmi zajímavý „balík“ peněz.

Lépe to ozřejmí jednoduchý příklad

Srovnejme si dva čekatele na budoucí finanční svobodu po skončení jejich pracovní aktivity. První učinil rozhodnutí o odkládání na budoucnost ve třiceti letech, druhý až v padesáti pěti letech. Oba počítají s počátkem čerpání renty v šedesáti pěti letech.

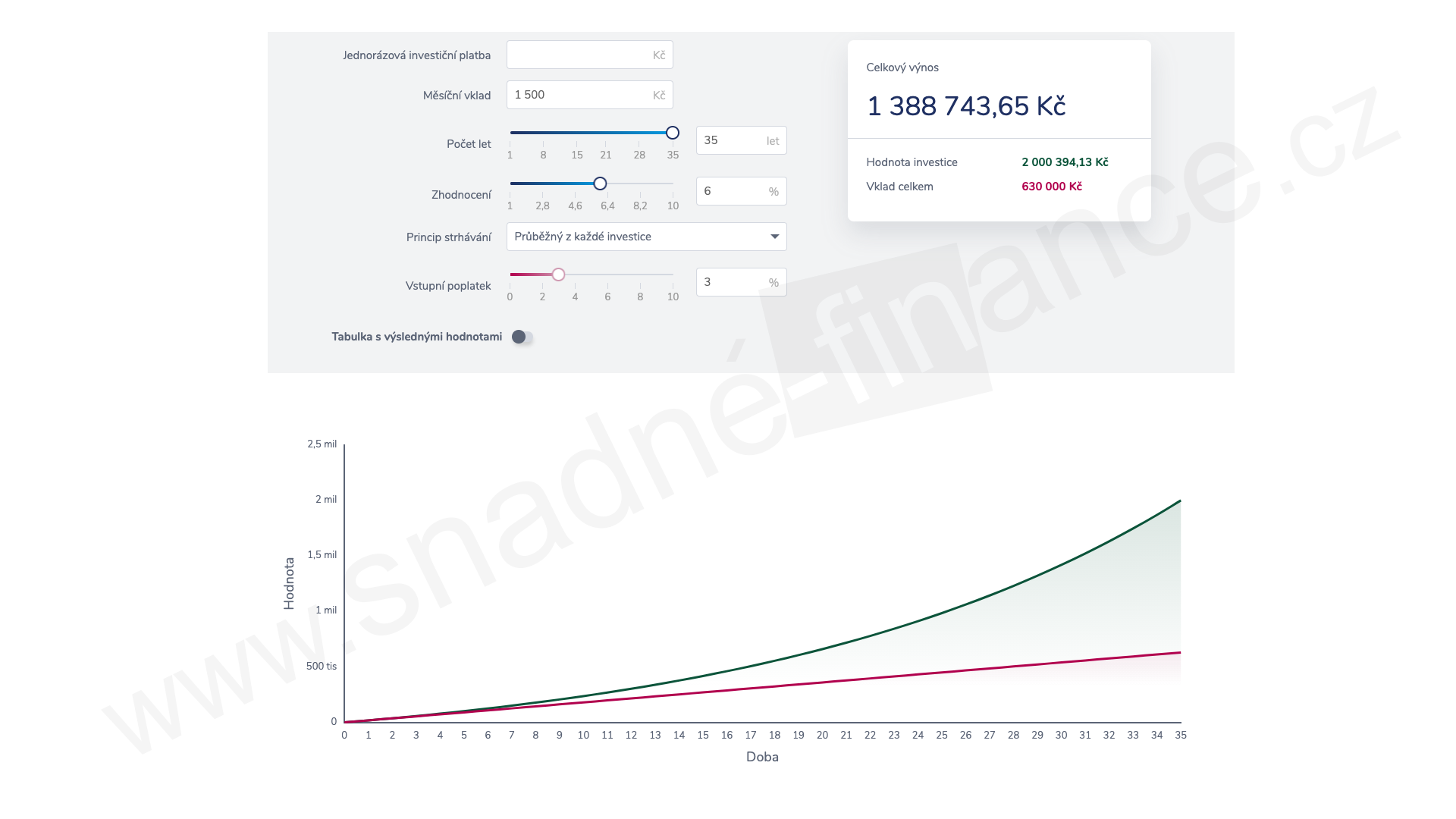

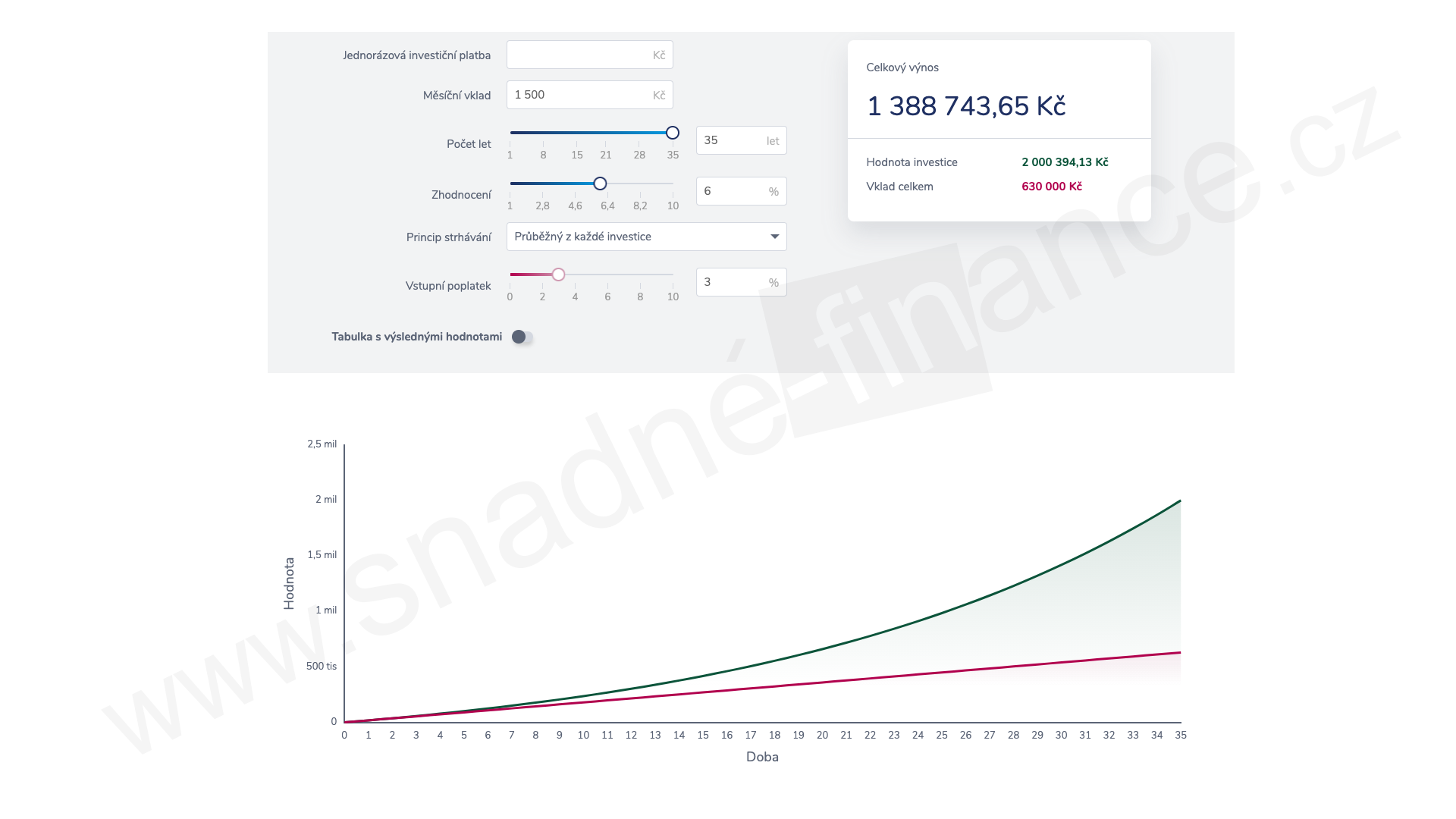

Mladší je, při vhodně zvolené investici, při odkládání 1 500 korun měsíčně, schopen za 35 let vygenerovat částku okolo dvou milionů korun v nominální hodnotě.

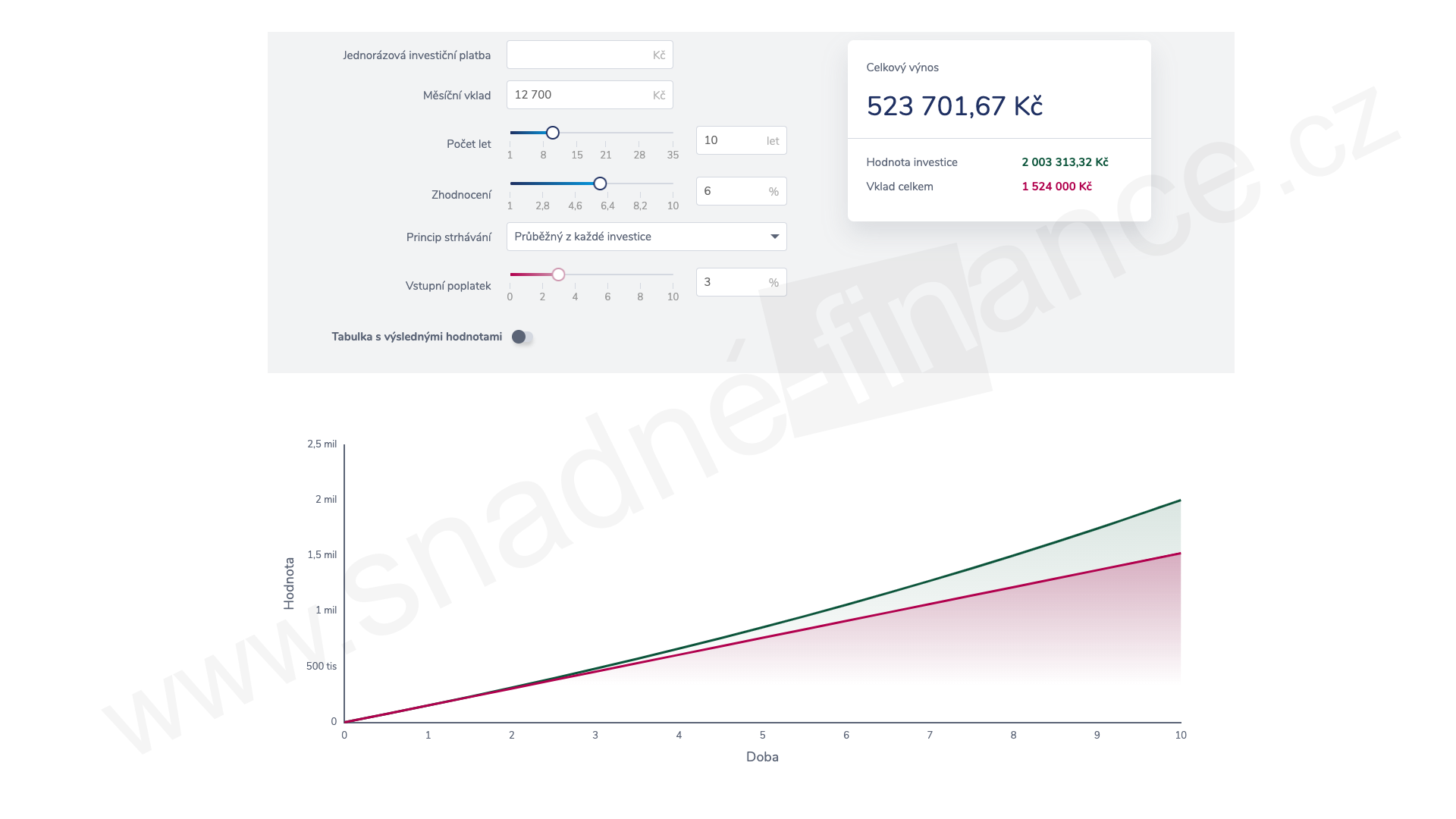

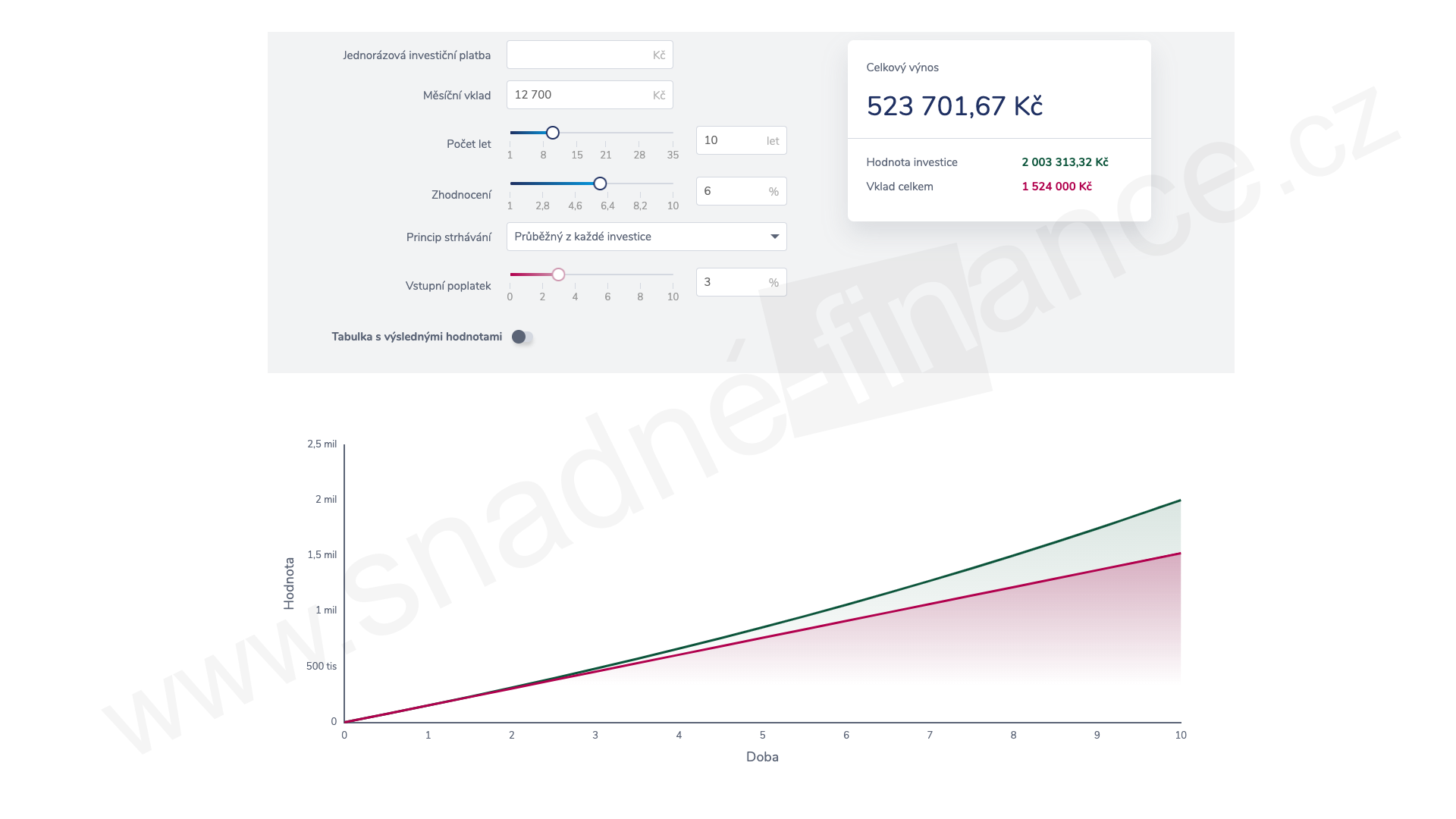

Starší z čekatelů na tom bude podstatně hůře. Aby vygeneroval za 10 let částku okolo dvou milionů korun, musel by si měsíčně odkládat 12 700 Kč. A to ještě s vyšším rizikem, protože riziko pravidelné investice se v čase snižuje.

Odkládat si od první výplaty

Z výše uvedeného vyplývá, že nejlepší je začít pracovat na své budoucí finanční svobodě již od první výplaty. Ale řekl to těm mladým někdo? Náš současný školský systém s finanční gramotností téměř nepracuje a generace jejich rodičů si zatím jen těžko zvyká na situaci, že o skutečnou finanční svobodu se bude muset postarat každý sám. A dostáváme se k druhé věci, kterou nutně potřebujeme pro získání budoucí finanční svobody. A tou je motivace. Důležité je uvědomění si cíle a vědomí, že jsem schopen s tímto cílem reálně něco dělat. K tomu pomáhá podobná vizualizace, jako ve výše uvedeném příkladu. A mimochodem, takto vytvořené dva miliony, z výše uvedeného příkladu, vystačí přibližně na rentu ve výši 10.000 korun měsíčně po dobu 15 let. Zdá se vám to málo? Mějte na paměti, že jsme počítali s odkládáním pouhých 1 500 Kč. V mladém věku to může být až dost, ale postupem času a s ohledem na zvyšující se příjmy, je potřeba „přitvrdit“. Mějte na paměti, že po skončení pracovní aktivity musíme počítat s cca 70% původních výdajů.

Samozřejmě můžete namítnout, že za 30 let od počátku investování budou mít investované peníze zcela jinou hodnotu. To je pravda. Nicméně inflace se dá porazit jednoduše tím, že budu průběžně navyšovat svoji úložku v souladu s inflací a tím i inflačním navyšováním svých příjmů.

Automatizace

Poslední věcí, kterou bych chtěl zmínit v souvislosti s cílem zajistit si finanční svobodu, je automatizace. Automatizace se bez vašeho každoměsíčního přičinění postará o vaše priority. Pokud si uděláte dobře analýzu vašich financí, zejména rozdělení na nezbytné a zbytné výdaje, dobře nastavíte částku, kterou si můžete dovolit odkládat, máte v podstatě vyhráno. Peníze, na které nedosáhnete, neutratíte. Jen je potřeba udělat to rozhodnutí a udělat ho včas. Příjemné je, že peníze, které vám po tomto rozhodnutí na konci měsíce zůstanou, již můžete relativně bez výčitek utratit. A pokud jste zvládli udělat rozhodnutí týkající se renty do důchodu, můžete postupně udělat podobná rozhodnutí vedoucí ke splnění krátkodobějších cílů (dovolená, nové auto, financování školy svého potomka…). Nic nového, naše babičky si takto ukládaly penízky do různě nadepsaných hrnečků v kredenci. Z těch to šlo ovšem jednoduše vysypat …

Jak začít?

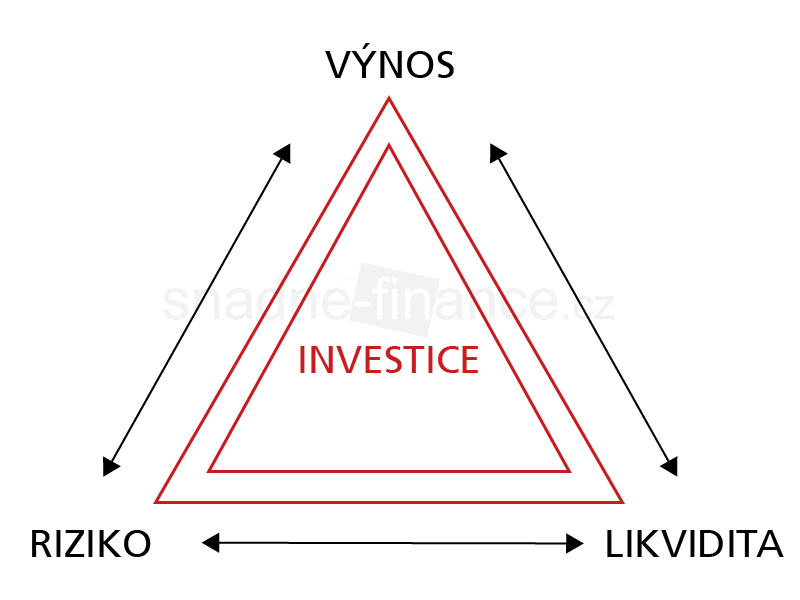

Na vytvoření investice, která bude splňovat vámi stanovený cíl, nemusíte být burzovní makléř ani finanční specialista. Ano, aktivní investování, například do konkrétních akcií, vyžaduje hlubší znalosti a zkušenosti. Nicméně dnešní finanční trh nabízí širokou škálu finančních produktů, zejména úzce i široce zaměřených podílových fondů, které jsou aktivně či pasivně řízeny zkušenými manažery a svou konstrukcí diverzifikují riziko investice. Správnou skladbu vaší investice, s ohledem na vaše cíle a dobu investice, vám poradí každý dobrý finanční konzultant.