Stavební spoření je původně určeno pro financování bydlení. Klient pravidelně vkládá peníze na svůj stavební spořicí účet a v průběhu času získává nárok na úvěr na bydlení s výhodnými podmínkami, jako například nižší úrokovou sazbu a delší splatnost. Stavební spoření je často využíváno k financování vlastního bydlení, rekonstrukci nebo koupě nemovitosti.

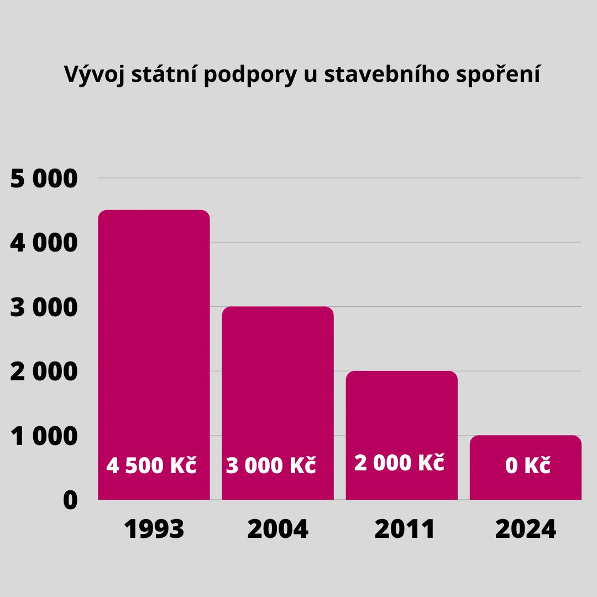

Vývoj státní podpory u stavebního spoření

Stavební spoření je v ČR již od roku 1993.

V té době dosahovala státní podpora až 4 500 Kč. Mohla dělat 25 % ročně z uspořené částky, maximálně však z 18 000 Kč.

Od roku 2004 klesla na 3 000 Kč, bylo to ve výši 15 % ročně z uspořené částky, maximálně však z 20 000 Kč. Doba spoření se prodloužila z pěti na šest let.

A od roku 2011 klesla podpora na 2 000 Kč. Činí 10 % z uspořené částky, maximálně z 20 000 Kč.

Budoucnost státní podpory u stavebního spoření

Vláda plánuje zrušit státní podporu u nových smluv. U současných smluv se může státní podpora snížit o polovinu, tedy maximálně 1 000 Kč za rok. Změny vláda plánuje zavést od 1.ledna 2024.

Vyplatí se nové stavební spoření pro účely tvorby střednědobé rezervy?

Obzvláště v dnešní době vyšších úrokových sazeb je na trhu mnoho zajímavějších, výnosnějších a na poplatky méně nákladnějších alternativ spoření.

S vhodným výběrem Vám rád poradím.