Už dlouho přemýšlím, proč lidé stále raději utrácí své volné peníze nyní, než aby je zhodnocovali. Žijeme v uspěchané době a nikdo nechce čekat. Každý by chtěl všeho dosáhnout hned a i kdyby to bylo včera, tak by bylo už pozdě.

Co se týká vlastních peněz, málo kdo je spokojený s tím, co má. Každý by chtěl všeho více. Hlavně peněz, a to hned. Češi všeobecně nejsou ochotni čekat a už vůbec se jim nelíbí, aby čekali na to, že jednou budou bohatí. Slovo dlouhodobost je téměř ,,sprosté,, a nezajímavé. Nejlépe by chtěli mít výnos 8 % každý rok, na krátký horizont, s co nejmenším rizikem a aby je to stálo co nejméně. Ovšem užitek by chtěl každý maximální.

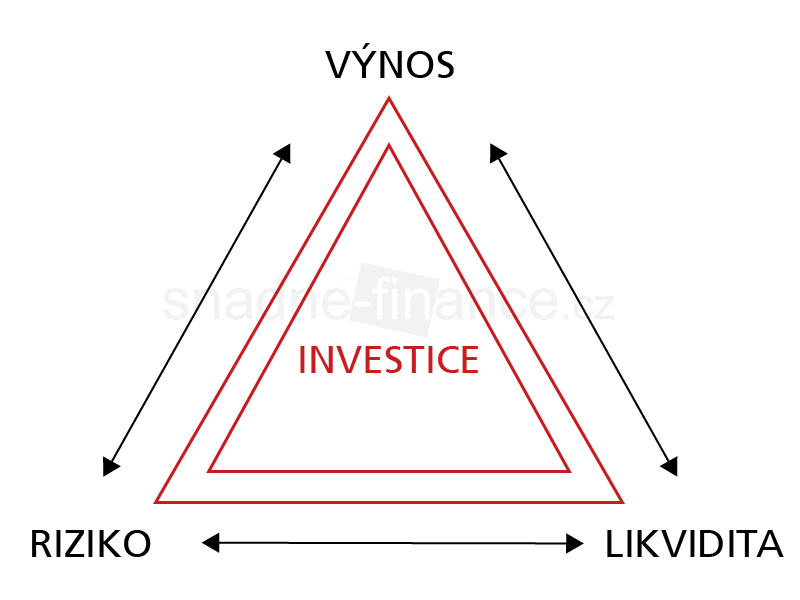

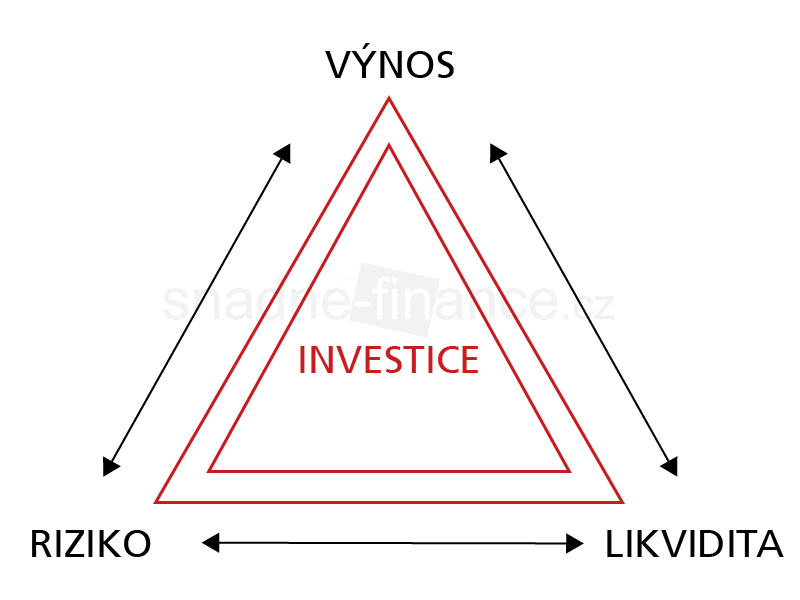

Investiční trojúhelník hovoří jinak a hlavně je to pravidlo, které je neomylné. Vztah tří veličin výnos – riziko – likvidita je znám již desítky let a nelze jej změnit.

Zkrátka kdo chce velký výnos, musí se smířit s větším rizikem. Ten kdo by chtěl za krátkou dobu (příklad 3 – 5 let) opět velký výnos, tak je spíše spekulant a je to tzv. hop nebo trop.

Ale to je právě to, proč Češi nemají moc v oblibě pravidelné investice. A když už odkládají, tak jen aby se neřeklo. Jakmile mají něco naspořeno, okamžitě to utratí. Což je v rozporu s pravidelnými investicemi, které nám mají přinést dlouhodobý užitek.

Zkusme tedy tu samou částku, oněch 500 – 1000 Kč, přenést na mnohem delší horizont – třeba na 20 – 30 let. Najednou se dostáváme na částku, která je v řádech statisíců. Může se šplhat i téměř k milionu korun. Právě až u dlouhodobých investic spočívá kouzlo složeného úročení, které se začíná projevovat s postupným navyšováním majetku a pravidelným nákupem. Pokud tedy máte k investování jen malou částku měsíčně, není až tak otázkou, do čeho a jak investovat, ale vaší hlavní otázkou by mělo být: Na jak dlouho? Odpovědí by pak mělo být ideálně na zajištění v penzi, dětem na start do života po skončení střední, či vysoké školy apod.

Bojíte se, že o své peníze přijdete?

Ano, krátkodobě investice kolísají a pravděpodobně za váš život přijde ještě mnoho krizí. Pokud ale investujete pravidelně a na dlouhou dobu, tak je spíše nebezpečné držet peníze nezainvestované, protože ztrácejí na hodnotě vlivem inflace.

Cílem tohoto článku není vám sdělit, do čeho své peníze investovat a preferovat určité druhy fondů, či různá aktiva. Cílem je, abyste své peníze nedrželi na bankovních účtech, kde vám jedinou jistotou je pokles jejich hodnoty neboli inflace. Západní země a občané těchto států svá finanční aktiva udržují v minimech na bankovních účtech a plánují si své peníze a jejich využití v čase.

Proto je potřeba tento model přenést i k nám, aby Češi pochopili, že dokud budou mít peníze v bankách, tak pořád budou pracovat pro ně, namísto aby peníze pracovali pro nás.

Pokud potřebujete poradit, jak naložit s vašimi penězi, prosím, obraťte se na svého finančního poradce.

NEMÁTE SVÉHO FINANČNÍHO PORADCE? NEVÁHEJTE MĚ KONTAKTOVAT