Ukazatel ALFA je míra, která určuje, jak se výkonnost dané investice liší od výkonnosti celého trhu nebo benchmarku. Ukazatel ALFA se vypočítává na základě historických dat a porovnává se s očekávaným výnosem trhu. Kladná hodnota ukazatele ALFA naznačuje, že investice dosahuje nadprůměrných výnosů ve srovnání s trhem, zatímco záporná hodnota ukazatele ALFA značí nižší výkonnost než trh.

Jak to využít v praxi?

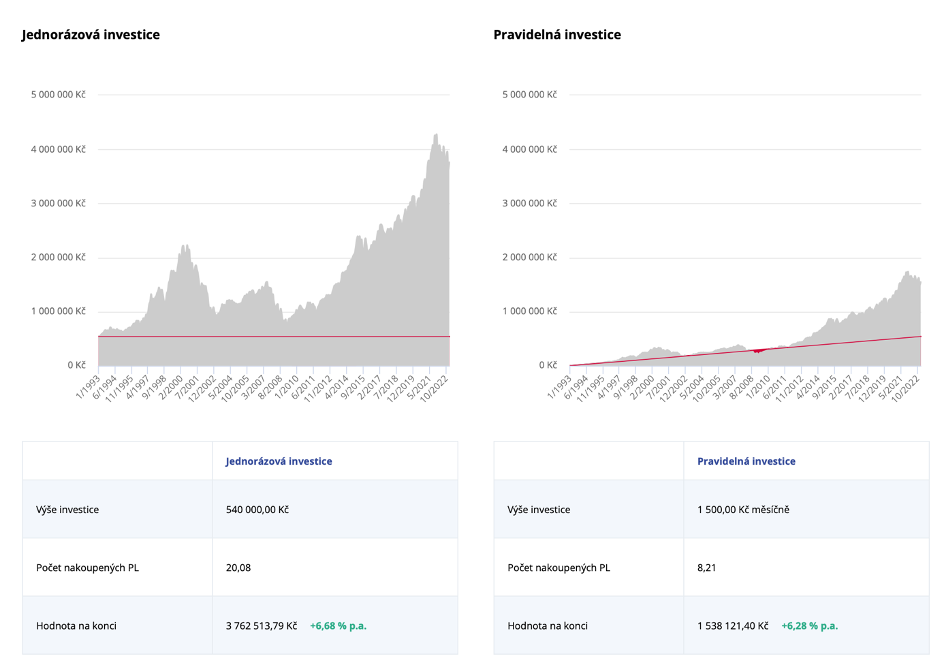

Investiční ukazatel ALFA může poskytnout investorovi užitečný pohled na relativní výkonnost investice a její schopnost generovat nadprůměrné výnosy. Pokud má investice pozitivní hodnotu ukazatele ALFA, může to indikovat, že správci portfolia nebo investiční strategie dosahují lepších výsledků než trh jako celek. Naopak, negativní hodnota ukazatele ALFA může naznačovat, že investice nedosahuje očekávaných výnosů a je možná potřeba přehodnotit strategii. Investoři mohou využít ukazatel ALFA k porovnání výkonnosti různých investic a vyhledávání těch, které mají potenciál dosáhnout nadprůměrných výnosů. Je však důležité brát v úvahu, že ukazatel ALFA není jediným kritériem při hodnocení investic.

TIP: Při investování do fondů najdete ukazatel ALFA v tzv. FACTSHEETU, avšak každý fond tento ukazatel nereportuje, proto doporučujeme tento ukazatel používat pouze jako doplněk pro rozhodování o výběru fondů.